Accélération de la mise en œuvre du plan de croissance ciblée dans un environnement difficile.

- Performance solide en 2023

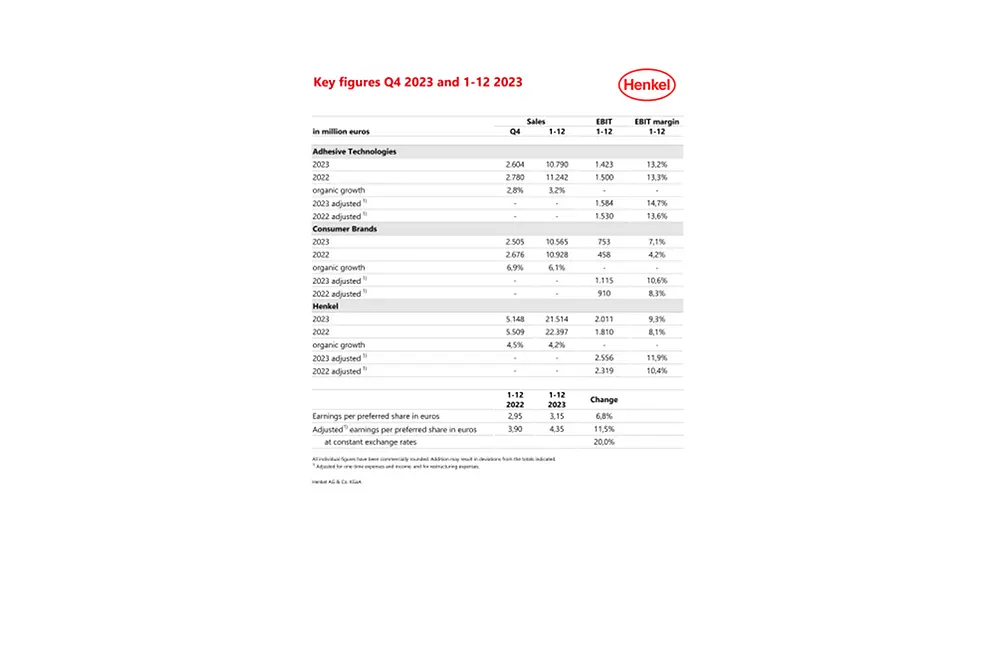

- Chiffre d’affaires du Groupe : 21,5 milliards d’euros, très forte croissance organique de 4,2 %

- Résultat d’exploitation (EBIT)* : 2,6 milliards d’euros, augmentation significative de 10,2 %

- Marge EBIT* : 11,9 %, forte amélioration de 150 points de base

- Bénéfice par action privilégiée (EPS) significativement plus élevé* : 4,35 euros, +20,0 % à taux de change constant

- Le flux de trésorerie disponible atteint un nouveau record de 2,6 milliards d’euros

- Proposition de dividende stable : 1,85 euros par action privilégiée

- Accélération de la mise en œuvre du plan stratégique pour une croissance ciblée

- Consumer Brands : La fusion progresse plus vite que prévu

- Adhesive Technologies : Nouvelle organisation encore plus axée sur le client

- Renforcement des deux branches par des acquisitions ciblées

- Progression du développement durable dans des domaines clés

- Perspectives pour l’exercice 2024 - priorité à une croissance rentable

- Croissance organique des ventes : 2 à 4 %

- Marge EBIT* : 12 à 13,5 %

- Bénéfice par action privilégiée (EPS)* : Augmentation de l’ordre de +5 à +20 % (à taux de change constant)

« Malgré un environnement de marché toujours difficile, nous avons poursuivi de manière cohérente notre stratégie de croissance en 2023 et avons même accéléré sa mise en œuvre. Nous avons enregistré une très forte croissance organique de nos ventes et une rentabilité nettement améliorée. Nous avons ainsi dépassé les prévisions faites au début de l’année. Ce développement réussi a été mené à la fois par la branche Adhesive Technologies et la branche Consumer Brands », a déclaré Carsten Knobel, Président du Comité de Direction de Henkel.

« Nous avons également progressé plus rapidement que prévu dans la mise en œuvre de la fusion des deux anciennes branches de produits de grande consommation, Laundry & Home Care et Beauty Care, pour former la nouvelle branche Consumer Brands. Les économies réalisées grâce à la fusion et la poursuite des mesures de portefeuille ont également contribué à la bonne performance de la branche. Concernant la branche Adhesive Technologies, nous avons aligné encore plus étroitement notre organisation sur nos clients, sous une nouvelle direction. Nous avons augmenté nos ventes organiques et amélioré nos résultats de manière significative dans un environnement industriel généralement volatile. En outre, nous avons renforcé ces deux branches par des acquisitions ciblées. Sur la base de cette performance et conformément à notre politique de dividende, nous proposerons un dividende stable à nos actionnaires lors de l’Assemblée Générale Annuelle. »

« Je tiens à remercier sincèrement tous les employés de Henkel pour leur travail d’équipe et leur dévouement, qui nous ont permis de traverser cette période difficile. Ensemble, avec une équipe mondiale forte, nous avons réussi à faire avancer notre plan de croissance ciblée, réalisé des progrès tangibles dans toutes nos priorités stratégiques et développé nos activités. Cela me rend fier et très confiant pour notre avenir. »

Chiffre d’affaires et résultats du groupe pour l’exercice 2023

Le chiffre d’affaires du Groupe Henkel a atteint 21 514 millions d’euros au cours de l’exercice 2023, soit une baisse nominale de -3,9 % par rapport à l’année précédente. Les effets de change ont eu un impact négatif sur l’évolution des ventes de -4,3 %. Les acquisitions/cessions ont eu un impact négatif sur les ventes de-3,9 %, principalement en raison de la cession des activités en Russie. La croissance organique des ventes a été très forte : 4,2 %. Cette évolution est due à une augmentation des prix dans une fourchette à un chiffre, alors que les volumes ont diminué. Cependant, l’évolution des volumes a enregistré une nette amélioration séquentielle au cours du second semestre.

La branche Adhesive Technologies a généré une forte croissance organique des ventes de 3,2 %, grâce aux secteurs Mobility & Electronics ainsi que Craftsmen, Construction & Professional. La branche Consumer Brands a enregistré une très forte croissance organique des ventes de 6,1 %, sous l’impulsion notamment des secteurs Laundry & Home Care et Hair.

Le résultat d’exploitation ajusté (EBIT ajusté) a augmenté de manière significative de 10,2 % pour atteindre 2 556 millions d’euros (année précédente : 2 319 millions d’euros). L’évolution positive des prix de vente, les mesures continues de réduction des coûts et d’amélioration de l’efficacité de la production et de la chaîne d’approvisionnement, ainsi que les mesures d’optimisation du portefeuille ont plus que compensé les effets négatifs sur la rentabilité du Groupe du maintien des prix élevés des matériaux directs et de la logistique.

La rentabilité ajustée des ventes (marge EBIT ajustée) pour l’exercice 2023 a été nettement plus élevée d’une année sur l’autre, atteignant 11,9 % (2022 : 10,4 %).

Le bénéfice ajusté par action privilégiée a lui aussi fortement augmenté de 11,5 % pour atteindre 4,35 euros (année précédente : 3,90 euros). À taux de change constant, le bénéfice ajusté par action privilégiée a augmenté de 20 %.

Le fonds de roulement net en pourcentage des ventes s’est élevé à 2,6 %, soit un niveau nettement inférieur à celui de l’année précédente (2022 : 4,5 %), notamment en raison de la diminution des stocks.

Le flux de trésorerie disponible a atteint 2 603 millions d’euros, soit une hausse significative par rapport à l’année précédente (2022 : 653 millions d’euros). Cela s’explique par des flux de trésorerie provenant des activités d’exploitation beaucoup plus importants, résultant d’un bénéfice d’exploitation plus élevé et d’un fonds de roulement net plus faible.

Par conséquent, la position financière nette s’est considérablement améliorée, atteignant 12 millions d’euros (31 décembre 2021 : -1 267 millions d’euros).

Le Comité de Direction, le conseil de surveillance et le comité des actionnaires proposeront à l’assemblée générale annuelle du 24 avril 2024 un dividende inchangé par rapport à l’année précédente de 1,85 euro par action privilégiée et de 1,83 euro par action ordinaire. Cela équivaut à un ratio de distribution de 42,4 %, légèrement supérieur à la fourchette cible de 30 à 40 %. Cette distribution est possible grâce à la solide base financière et à l’évolution positive de la position financière nette du Groupe Henkel. Cela permet d’assurer la continuité des dividendes pour les actionnaires.

Performance des branches au cours de l’exercice 2023

Au cours de l’exercice 2023, les ventes de la branche Adhesive Technologies ont atteint 10 790 millions d’euros et ont donc été - en raison d’effets de change négatifs - nominalement inférieures de 4 % au niveau de l’année précédente. Sur le plan organique, les ventes ont augmenté de 3,2 %. Cette croissance des ventes est due à une très forte évolution des prix par rapport à l’année précédente. Les volumes ont diminué dans l’ensemble, principalement en raison de la faiblesse de la demande sur certains marchés finaux clés. Au fur et à mesure que l’année avançait, le développement du volume a montré une reprise séquentielle, enregistrant un niveau stable au quatrième trimestre. Le bénéfice d’exploitation ajusté, de 1 584 millions d’euros, est légèrement supérieur à celui de l’année précédente. Le rendement ajusté des ventes a augmenté de 110 points de base par rapport à l’année précédente et a atteint 14,7 %. L’augmentation significative de la marge est principalement due à des prix plus élevés combinés à des mesures de réduction des coûts et d’amélioration de l’efficacité afin de continuer à compenser la hausse persistante des prix des matières premières.

Les ventes de la branche Consumer Brands se sont élevées à 10 565 millions d’euros au cours de l’exercice 2023, soit une baisse de 3,3 % par rapport à l’année précédente en termes nominaux. Les effets de change ont diminué les ventes de -4,4 %. Les acquisitions/cessions ont également eu un impact négatif de -5,1 % sur les ventes, principalement en raison de la cession des activités commerciales en Russie. Sur le plan organique, les ventes ont augmenté de 6,1 %. Cette croissance des ventes est due à des augmentations de prix à deux chiffres, alors que les volumes ont diminué en partie en raison de la poursuite des mesures d’optimisation du portefeuille. Toutefois, l’évolution des volumes a montré une amélioration séquentielle significative au cours du second semestre de l’année. Le bénéfice d’exploitation ajusté a atteint 1 115 millions d’euros, soit une hausse significative par rapport à l’année précédente (910 millions d’euros). Cette augmentation est due à la hausse des prix de vente, qui compense le maintien des prix élevés des matériaux directs, aux mesures actuelles visant à réduire les coûts et améliorer l’efficacité de la production et de la chaîne d’approvisionnement, aux économies générées par la nouvelle branche intégrée Consumer Brands et aux mesures d’optimisation du portefeuille. Dans le même temps, les investissements en marketing et en publicité ont augmenté par rapport à l’année précédente afin de renforcer les marques et les activités. La rentabilité ajustée des ventes a atteint 10,6 %, soit une augmentation de 220 points de base par rapport à l’année précédente, malgré l’absence de la contribution positive aux bénéfices des activités commerciales en Russie, qui ont été cédées en avril 2023.

Perspectives 2024

Une croissance modérée de la production économique mondiale est attendue pour 2024. Cela suppose une augmentation modérée de la demande industrielle et de la demande des consommateurs dans les domaines clés de l’activité des biens de consommation pour Henkel. Selon les estimations actuelles, l’inflation mondiale devrait être plus faible au cours de l’exercice 2024 qu’au cours de l’exercice précédent, même si elle restera globalement élevée. En outre, les taux d’intérêt devraient rester plus élevés que les années précédentes.

Henkel s’attend à ce que la conversion des ventes en devises étrangères ait un impact négatif de l’ordre d’un pourcentage moyen à un chiffre. Les prix des matériaux directs devraient rester stables par rapport à la moyenne annuelle pour 2023.

Compte tenu de ces hypothèses, Henkel prévoit de générer une croissance organique des ventes comprise entre 2 et 4 % pour l’exercice 2024, et les deux branches devraient se situer dans cette fourchette. Le rendement ajusté des ventes (marge EBIT ajustée) devrait se situer entre 12 et 13,5 %. La rentabilité ajustée des ventes devrait se situer entre 15 et 16,5 % pour Adhesive Technologies et entre 11 et 12,5 % pour Consumer Brands. Pour les bénéfices ajustés par action préférentielle (EPS) à taux de change constant, Henkel s’attend à une augmentation de l’ordre de +5 à +20 %.

Progrès significatifs dans toutes les priorités stratégiques

Dans un environnement macroéconomique et géopolitique difficile, l’entreprise s’est développée de manière cohérente au cours de l’exercice écoulé. Le plan stratégique pour une croissance ciblée a été mis en œuvre à un rythme encore plus rapide. Au cours des quatre dernières années, Henkel a changé fondamentalement dans de nombreux domaines : structure, équipe et culture. Et ces changements donnent des résultats tangibles. Trois projets majeurs en particulier ont eu un impact significatif sur l’année écoulée et ont été exécutés avec succès - et ont fait progresser de manière substantielle la transformation de Henkel.

Cession des activités en Russie

En avril 2022, quelques semaines seulement après l’attaque de la Russie contre l’Ukraine, Henkel a pris la décision de cesser ses activités en Russie. Il s’en est suivi un processus de désinvestissement très complexe. En avril 2023, Henkel a finalement pu céder ses activités en Russie à un consortium d’investisseurs financiers locaux. Le prix d’achat convenu s’élève à environ 600 millions d’euros.

Consumer Brands : La fusion progresse plus vite que prévu

Avec la fusion des deux anciennes branches dédiées aux produits de grande consommation, Laundry & Home Care et Beauty Care, créant la nouvelle branche Consumer Brands, Henkel a rassemblé toutes ses marques de produits de grande consommation couvrant différentes catégories sous un même toit, y compris les marques emblématiques telles que Persil (Le Chat en France) ou Schwarzkopf, ainsi que l’activité destinée aux professionnels de la coiffure qui connaît un grand succès. Henkel a ainsi mis en place une plateforme multi-catégories pour permettre une croissance dynamique. En janvier 2023, la nouvelle branche a été mise en place.

Et la nouvelle organisation est couronnée de succès : Depuis lors, Henkel a atteint ou dépassé les indicateurs clés et les objectifs financiers pour sa branche Consumer Brands, en réalisant par exemple une très forte croissance organique et en retrouvant une marge EBIT ajustée à deux chiffres. Dans le même temps, le processus d’intégration a progressé beaucoup plus rapidement que prévu. Cela se reflète dans les économies réalisées en 2023. Une économie de plus de 200 millions d’euros sur l’objectif d’économies d’environ 250 millions d’euros d’ici à la fin 2024 a déjà été réalisée à fin 2023. L’objectif d’économies totales pour la phase 1 a également été porté à 275 millions d’euros.

La deuxième phase d’intégration, qui se concentre sur l’optimisation du réseau de la chaîne d’approvisionnement pour la branche Consumer Brands, a également été lancée. En outre, le principe dit « 1-1-1 » a été introduit dans les premiers pays. Cela signifie : une commande, une livraison, une facture. En 2023, des économies d’environ 80 millions d’euros ont déjà été réalisées grâce à la phase 2 de l’intégration. Les économies totales attendues de la phase 2 ont également été augmentées, passant d’au moins 150 millions d’euros à environ 250 millions d’euros. Les économies totales attendues des deux phases de l’intégration, qui devraient être pleinement réalisées d’ici à la fin 2026, passeront donc de 400 millions d’euros à 525 millions d’euros.

Dans le même temps, Henkel a investi dans ses activités pour renforcer ses marques et sa capacité d’innovation, par exemple en augmentant considérablement ses investissements dans le marketing et les ventes afin d’alimenter la croissance future et d’améliorer la rentabilité de l’entreprise.

Poursuite du développement de la branche Adhesive Technologies

Afin de renforcer sa position de leader mondial sur le marché et de faire passer la branche au niveau supérieur, Henkel a procédé à plusieurs changements au niveau de la direction générale de Adhesive Technologies, en promouvant une équipe plus diverse et plus internationale au cours de l’exercice 2023. Dans le même temps, l’organisation a été optimisée afin de renforcer la proximité avec les clients et le marché. La nouvelle structure comprend trois secteurs : Mobility & Electronics, Packaging & Consumer Goods, et Consumer, Craftsmen & Professional. Elle a été établie courant 2023 et est entièrement prise en compte dans les rapports financiers.

Poursuite des progrès dans toutes les priorités stratégiques

Henkel a poursuivi la mise en œuvre systématique de sa stratégie de croissance au cours de l’exercice écoulé et a réalisé d’importants progrès dans tous les domaines. L’entreprise a continué à développer son portefeuille d’activités et de marques, a renforcé son avantage concurrentiel en matière d’innovation, de développement durable et de digitalisation, a optimisé ses modèles opérationnels et a renforcé sa culture d’entreprise.

Dans le cadre de sa gestion active du portefeuille, outre l’arrêt ou la cession d’activités, Henkel a continué à développer son portefeuille par le biais d’acquisitions. Au sein de la branche Consumer Brands, Henkel a cédé ou abandonné des marques et des activités représentant des ventes totales d’environ 650 millions d’euros, à la suite de l’annonce de la fusion des deux branches de produits de grande consommation début 2022. Par exemple, l’activité nord-américaine de désodorisants a été cédée en 2023. Dans le même temps, le portefeuille a été renforcé avec l’acquisition de la marque Laundry & Home Care Earthwise en Nouvelle-Zélande, marque positionnée sur des enjeux de développement durable. Au sein de la branche Adhesive Technologies, Henkel a élargi son portefeuille dans le domaine de la maintenance, de la réparation et de la révision avec l’acquisition de Critica Infrastructure, un fournisseur spécialisé dans les solutions innovantes à base de fibres composites pour les réparations dans une large gamme d’applications industrielles. Avec cette transaction, Henkel a ajouté une activité adjacente attrayante à son portefeuille d’adhésifs et a créé une plateforme pour une croissance future. Le renforcement des deux branches par des acquisitions ciblées s’est poursuivi début 2024 avec les acquisitions de la marque de soins capillaires Vidal Sassoon en Chine et de Seal for Life dans le domaine de la maintenance industrielle.

En 2023, Henkel a lancé de nombreuses innovations sur le marché, répondant à des tendances importantes et créant de la valeur pour les clients et les consommateurs. Au sein de la branche Adhesive Technologies, Henkel a lancé une nouvelle solution pour coller les lentilles des caméras dans les systèmes d’aide à la conduite. Cela permet une production rapide et robuste de caméras dans l’industrie automobile tout en garantissant une plus grande sécurité dans la prochaine génération de véhicules autonomes. Au sein de la branche Consumer Brands, Persil Deep Clean a été lancé dans plus de 30 pays, introduisant une nouvelle formule dotée d’une technologie enzymatique innovante. Elle permet une excellente élimination des taches, tout en évitant les odeurs désagréables dans la machine à laver. Henkel a également relancé l’ensemble de sa gamme de produits de styling Got2b, améliorée avec un nouveau design d’emballages plus durables, des formules véganes et des ingrédients naturels.

En outre, Henkel a ancré davantage le développement durable dans ses opérations. Dans ce contexte, la protection du climat est un pilier important du cadre de l’ « ambition 2030+ » de Henkel en matière de développement durable, qui a continué à être renforcé sur l’ensemble de la chaîne de valeur de l’entreprise. L’accent est mis en particulier sur le développement de l’utilisation des énergies renouvelables et sur les progrès à réaliser pour atteindre l’objectif d’avoir des opérations ayant une contribution positive pour le climat d’ici à 2030. Dans ce domaine, Henkel a réalisé des progrès significatifs. En 2023 l’entreprise a converti 14 sites industriels à une production contribuant à la neutralité carbone. À la fin de l’année 2023, Henkel a réduit ses émissions de CO2 de 61 % par tonne de produit (par rapport à l’année de référence 2010). Dans le cadre de ses efforts en matière de développement durable, Henkel a également mis l’accent sur une gamme de produits plus durables, par exemple grâce à l’utilisation accrue de matériaux renouvelables et recyclés, et mesure de manière plus systématique ses progrès dans ce domaine.

Henkel a également réalisé de nouveaux progrès dans le domaine de la digitalisation. Dans son département digital « Henkel dx », l’entreprise a continué à optimiser les structures internes, à renforcer le développement de l’expertise numérique et à promouvoir une culture de l’innovation. Henkel a également approfondi ses partenariats stratégiques avec des entreprises technologiques de premier plan au niveau mondial, telles que SAP, Microsoft et Adobe. Ces partenariats permettent à Henkel d’intégrer des technologies de pointe dans ses plateformes et projets digitaux. Grâce à l’accélération des innovations numériques, à une stratégie de plateforme cohérente et à une collaboration étroite entre toutes les branches et fonctions commerciales, l’entreprise a pu améliorer encore l’efficacité informatique l’année dernière et créer de nouvelles opportunités commerciales, par exemple dans le domaine des places de marché interentreprises.

En outre, Henkel a encore renforcé sa culture d’entreprise au cours de l’année qui vient de s’écouler - sur la base de sa raison d’être « Pioneers At Heart for The Good of Generations » et de ses engagements établis en matière de leadership « Leadership Commitments ». La mise en œuvre du concept holistique de « Smart Work », a constitué un autre domaine d’intérêt : il constitue le cadre global pour des sujets tels que le travail hybride, le lieu de travail digitalisé et la santé des employés, ainsi que les nouvelles initiatives mondiales en matière de « Diversité, Equité et Inclusion » (DEI),.

« Nous avons réalisé de solides résultats en 2023, mis en œuvre de manière cohérente notre plan de croissance ciblée dans toutes les dimensions stratégiques et fait avancer la transformation de notre entreprise. Je suis fermement convaincu que nous sommes sur la bonne voie et que nous poursuivons la bonne stratégie. Nous pouvons envisager 2024 et les années à venir avec une grande confiance et nous nous engageons pleinement à réaliser nos ambitions », a résumé Carsten Knobel.

* Ajusté pour tenir compte des dépenses et des revenus ponctuels, ainsi que des frais de restructuration.

Ce document contient des déclarations relatives au développement futur de l'activité, aux performances financières et à d'autres événements ou développements futurs pour Henkel qui peuvent constituer des déclarations prévisionnelles. Les déclarations relatives à l'avenir se caractérisent par l’utilisation de termes tels que « s'attendre à », « avoir l'intention de », « planifier », « anticiper », « croire », « estimer » et d'autres termes similaires. Ces déclarations sont basées sur les estimations et les hypothèses actuelles de la direction de Henkel AG & Co. KGaA. Ces déclarations ne doivent

pas être interprétées comme garantissant de quelque manière que ce soit que ces attentes se révéleront exactes. Les performances futures et les résultats effectivement obtenus par Henkel AG & Co. KGaA et ses sociétés affiliées dépendent d'un certain nombre de risques et d'incertitudes et peuvent donc différer matériellement (à la fois positivement et négativement) des déclarations prévisionnelles.

Beaucoup de ces facteurs sont hors du contrôle de Henkel et ne peuvent être estimés avec précision à l'avance, tels que l'environnement économique futur et les actions des concurrents et autres acteurs du marché. Henkel ne prévoit ni ne s'engage à mettre à jour les déclarations prévisionnelles. Ce document comprend des indicateurs financiers supplémentaires qui ne sont pas clairement définis dans le cadre d'information financière applicable et qui sont ou peuvent être des mesures de performance alternatives. Ces indicateurs financiers supplémentaires ne doivent pas être considérés isolément ou comme des alternatives aux mesures de l'actif net et de la position financière de Henkel ou des résultats d'exploitation présentés conformément au cadre d'information financière applicable dans ses états financiers consolidés. D'autres entreprises qui rapportent ou décrivent des mesures de performance alternatives intitulées de manière similaire peuvent les calculer différemment.

Ce document a été publié à des fins d'information uniquement et n'est pas destiné à constituer un conseil en investissement ou une offre de vente, ou une sollicitation d'une offre d'achat, de titres.