Le ralentissement économique et la hausse des investissements impactent la performance.

- Résultats 2019 impactés par le ralentissement de la croissance économique et la hausse des investissements dans le secteur des biens de grande consommation et la transformation digitale :

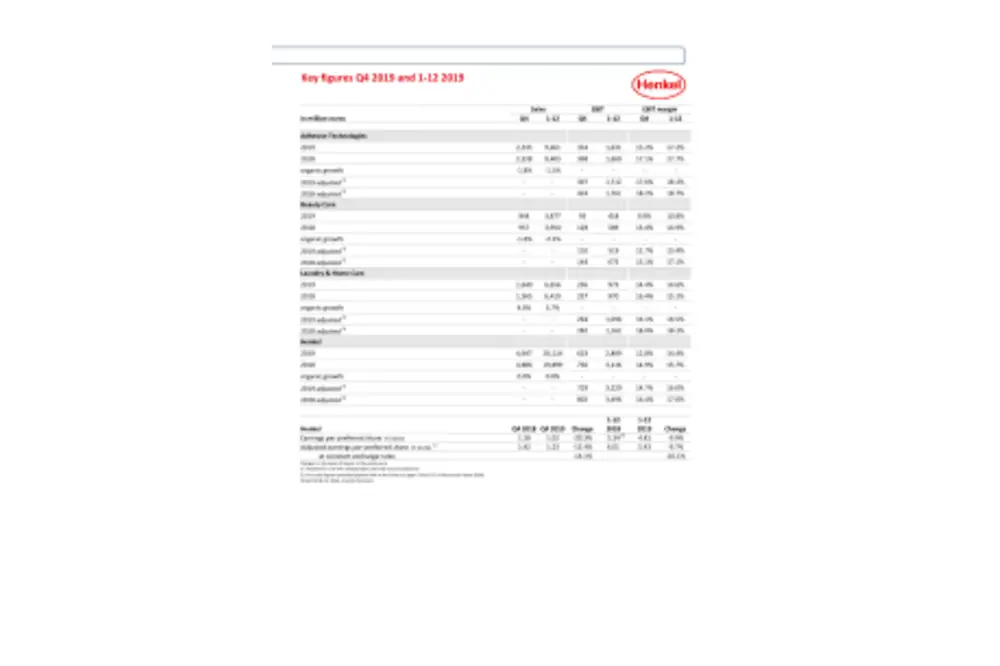

- Ventes : hausse de 1,1 % à 20 114 millions d'EUR, ventes organiques stables

- Marge EBIT ajustée* : 16,0 % (-1,6 point de pourcentage)

- Résultat ajusté* par action préférentielle (EPS) : 5,43 EUR, croissance nominale : -9,7 %, à taux de change constant : -10,1 %

- Flux de trésorerie disponible : 2 471 millions d’EUR (+554 millions d’EUR)

- Dividende** : au niveau de l’année dernière : 1,85 EUR par action préférentielle

- Perspectives 2020 : intensification des investissements dans la croissance dans un environnement de marché incertain

- Croissance organique des ventes : 0 - 2 %

- Marge EBIT ajustée* : autour de 15 %

- EPS ajusté : baisse à un niveau compris entre le milieu et le haut d’un pourcentage à un chiffre à taux de change constant.

« En 2019, nos performances ont dans l’ensemble été contrastées. Notre activité Adhesive Technologies a été touchée par le ralentissement de certains segments de marchés clés, notamment les industries de l’automobile et l’électronique. Dans le même temps, nos activités de biens de grande consommation, Laundry & Home Care et Beauty Care, ont dû faire face à une concurrence intense sur de nombreux marchés », a indiqué Carsten Knobel, Président du Comité de Direction de Henkel.

« Au début de l’année 2019, nous avons annoncé un plan visant à augmenter nos investissements dans la croissance à hauteur d’environ 300 millions d’EUR par an à partir de 2019, afin de renforcer nos marques, technologies et innovations ainsi qu’accélérer la transformation digitale de Henkel », a ajouté Carsten Knobel. Au cours de l’année, Henkel a progressivement déployé ces investissements dans l’ensemble du Groupe, mais les fonds supplémentaires n’ont pas été totalement utilisés. La baisse des volumes et la hausse des investissements dans la croissance ont eu des répercussions sur les résultats et la marge EBIT en 2019. « Nos efforts en matière de gestion des coûts, l’amélioration de nos process et l’adaptation de nos structures, nous ont permis d’atténuer partiellement ces effets négatifs », explique Carsten Knobel. « Nous avons également continué à investir dans le développement de nos sites de production et de nos centres d’innovation. En outre, nous avons renforcé nos différentes activités avec des acquisitions et des partenariats ciblés pour un volume total de près de 600 millions d’EUR. »

« Cela étant, nous ne sommes pas satisfaits des résultats obtenus. Nous avions des ambitions plus élevées pour Henkel, et nous allons donc prendre des mesures fortes pour exploiter pleinement notre potentiel de croissance et améliorer la performance financière à l’avenir », a conclu Carsten Knobel dans sa présentation des résultats 2019.

Perspectives 2020

Henkel a publié aujourd’hui ses perspectives pour l’exercice 2020, en ligne avec l’annonce faite en décembre 2019. En 2020, Henkel s’attend à générer une croissance organique des ventes entre 0 % et 2 %. Henkel prévoit des effets négatifs sur ses résultats 2020, compte tenu de l’incertitude qui prévaut dans le secteur industriel et de la hausse des investissements dans le marketing, la publicité, la transformation digitale et les infrastructures informatiques, afin de renforcer durablement les activités du Groupe. La marge EBIT ajustée devrait s’établir autour de 15 %. Le résultat par action préférentielle après ajustement (EPS) devrait baisser entre le milieu et le haut d’un pourcentage à un chiffre à taux de change constant.

Développement des ventes et des résultats en 2019

Au cours de l’exercice 2019, les ventes ont augmenté nominalement de 1.1 % pour atteindre 20 114 millions d'EUR. Des effets de change favorables ont fait progresser les ventes de +0,6 %. Après ajustement de ces effets de change, les ventes ont progressé de 0,5 %. Les acquisitions et les désinvestissements ont contribué à hauteur de 0,5 %. La croissance organique des ventes, c'est-à-dire en excluant les effets liés aux opérations de change et des acquisitions et désinvestissements, était à 0,0 %

L'activité Adhesive Technologies a enregistré une baisse des ventes organiques de 1,5 %. Pour le secteur d'activité Beauty Care, les ventes organiques ont diminué de 2,1 % par rapport à l’année dernière. L’activité Laundry & Home Care a réalisé une croissance organique des ventes de 3,7 %.

Les marchés émergents ont enregistré une croissance organique de 2,5 %. Ce sont eux qui ont le plus contribué à l’évolution des ventes organiques du Groupe. Les marchés matures ont enregistré quant à eux une croissance organique négative de -1,6 %.

En Europe de l’Ouest, les ventes organiques ont baissé de 1,2 % par rapport à l’année dernière. L'Europe de l'Est a enregistré une croissance organique de 6,5 %. Dans la région Afrique/Moyen-Orient les ventes ont augmenté organiquement de 13,3 %. L’Amérique du Nord a enregistré une baisse des ventes organiques de 2,3 %. En Amérique latine, les ventes organiques ont progressé de 4,9 %. En Asie-Pacifique, les ventes ont organiquement diminué de 6,5 %.

Le résultat d'exploitation ajusté (EBIT) a diminué de 7,9 %, passant de 3 496 millions d’EUR l’année dernière à 3 220 millions d’EUR.

La rentabilité des ventes ajustée (marge EBIT) a baissé de 1,6 % par rapport à l’année dernière, pour atteindre 16,0 %. La rentabilité du Groupe a diminué, du fait de l’augmentation des investissements annoncée début 2019 dans les marques, les technologies, l’innovation et la transformation digitale. Cela étant, les fonds supplémentaires n’ont pas été totalement utilisés. Au total, environ 50 % du montant de 300 millions d'EUR prévu a été dépensé en 2019.

Le résultat financier a diminué, de -65 millions d'EUR à -88 millions d'EUR pour l’année concernée. Cela s’explique principalement par des intérêts liés à des engagement de leasing, après la première application de la norme IFRS 16.

Le bénéfice net ajusté est passé à 2 353 millions d'EUR, contre 2 603 millions d'EUR pour l’exercice 2018.

Le résultat par action préférentielle après ajustement (EPS) a baissé de 9,7 %, passant de 6,01 EUR en 2018 à 5,43 EUR. À taux de change constant, le résultat par action préférentielle après ajustement a diminué de 10,1 %.

Le Comité de direction, le Conseil de surveillance et le Comité des actionnaires proposeront à l’Assemblée générale annuelle du 20 avril 2020 le maintien des dividendes au niveau de l’année dernière, c’est-à-dire 1,85 EUR par action préférentielle et 1,83 EUR par action ordinaire. Cela équivaut à un taux de redistribution de 34,2 %, soit 3,3 points de pourcentage de plus que l’année dernière, et cela correspond à un objectif de taux de redistribution fixé entre 30 % et 40 %.

Le rapport du fonds de roulement net et des ventes s’est amélioré de -1,2 point de pourcentage, passant à 3,9 %.

Le flux de trésorerie disponible a atteint un niveau record : 2 471 millions d’EUR (année précédente : 1 917 millions d’EUR).

La position financière nette s’est encore améliorée et s’établissait à la clôture de l’exercice à -2 045 millions d’EUR (31 décembre 2018 : -2 895 millions d’EUR).

Développement des activités

Au cours de l’exercice 2019, les ventes de l’’activité Adhesive Technologies ont atteint 9 461 millions d’EUR, soit une hausse de 0,6%. Dans un environnement industriel difficile marqué par la baisse des secteurs de l’automobile et de l’électronique, les ventes ont diminué organiquement de 1,5 %. Le résultat d'exploitation ajusté a baissé de 2,8 % par rapport à l’année dernière, pour s’établir à 1 712 millions d'EUR. La rentabilité des ventes ajustée s'est établie à 18,1 % (année précédente : 18,7 %).

Organiquement, les ventes du secteur d’activité Beauty Care ont baissé au cours de l’exercice 2019 de 2,1 %. En valeur nominale, les ventes ont été de 1,8 % inférieures à celles de l’année dernière, atteignant 3 877 millions d'EUR. Le résultat d'exploitation ajusté a été de 519 millions d’EUR, soit - 23,1 % par rapport à l’année dernière. La rentabilité des ventes ajustée a baissé à 13,4 % (année précédente : 17,1 %). Cela s’explique principalement par la baisse de la marge brute et par l’augmentation des investissements dans les marques, les technologies, l’innovation et la transformation digitale.

Le secteur d'activité Laundry & Home Care a réalisé une forte croissance organique des ventes de 3,7 % au cours de l’exercice 2019. Nominalement les ventes ont augmenté de 3,7 %, atteignant 6 656 millions d'EUR. S'établissant à 1 096 millions d’EUR, le résultat d’exploitation ajusté est inférieur de 5,7 % à celui de l’année dernière. La rentabilité des ventes ajustée a diminué de 1,6 point de pourcentage pour atteindre 16,5 %, principalement du fait de la hausse des investissements dans les marques, les technologies, l’innovation et la transformation digitale.

Nouveau cadre stratégique : réussir la décennie 2020 grâce à une croissance ciblée (« Purposeful Growth »)

« Pour les années à venir, nous avons défini un nouveau cadre stratégique de croissance ciblée afin de garantir un développement réussi de Henkel. S’appuyant sur nos bases solides et notre volonté commune de créer de la valeur durable, les principaux éléments de ce cadre sont notre portefeuille d’activités performant, des avantages concurrentiels dans les domaines de l’innovation, du développement durable et de la transformation digitale, ainsi que des modèles opérationnels tournés vers l’avenir, soutenus par une culture d’entreprise collaborative et des équipes fortes. » a déclaré Carsten Knobel.

* Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration.

** Proposition aux actionnaires pour l’Assemblée générale annuelle du 20 avril 2020.

Ce document contient des prévisions fondées sur les estimations et suppositions établies par la direction d’entreprise de Henkel AG & Co. KGaA. Les prévisions sont caractérisées par l’emploi de termes tels que attendre, avoir l’intention, planning, prédiction, supposer, croire, estimer, anticiper, prévoir, etc. De telles affirmations ne doivent pas être conçues comme une quelconque garantie que ces prévisions vont se réaliser. La performance et les résultats futurs effectivement réalisés par Henkel AG & Co. KGaA et ses filiales comportent de nombreux risques et incertitudes et peuvent par conséquent diverger sensiblement des prévisions initiales. Nombre de ces facteurs échappent au contrôle direct de Henkel et ne peuvent être évalués avec précision à l’avance, à commencer par l’environnement économique futur, et les actions des concurrents et d’autres acteurs impliqués sur les marchés. Henkel n’a pas l’intention de mettre à jour les prévisions et ne le fera jamais.

Ce document contient – dans le cadre de reporting financier en vigueur qui n’est pas clairement défini – des indicateurs financiers supplémentaires qui sont ou peuvent être des moyens alternatifs d’évaluer les performances (indicateurs dits « non GAAP »). Ces indicateurs financiers supplémentaires ne doivent pas être pris en compte isolément ou comme des moyens de mesurer les actifs nets et les positions financières de Henkel ou le résultat de ses opérations ; tels que présentés dans le cadre de ses États financiers consolidés. D’autres entreprises qui utilisent ou décrivent des indicateurs de performance portant le même nom peuvent les calculer d’une manière différente.

Ce communiqué est publié à titre informatif uniquement et ne représente pas un conseil en investissement. Ce n'est pas une offre de vente de titres ni une demande d'offre d'achat de titres.